平成30年度地方税制改正の概要

- [更新日:]

- ID:722

平成30年度地方税制改正の主な内容をお知らせします。

1 個人市民税

(※平成33年度(2021年度)分以後の個人市民税について適用します。)

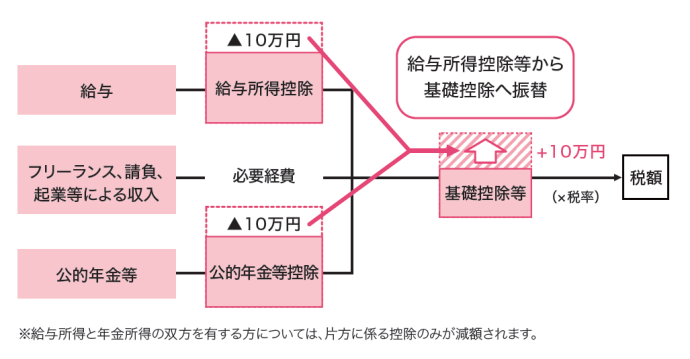

(1)給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、さまざまな形で働く人をあまねく応援する等の観点から、特定の収入にのみ適用される給与所得控除および公的年金等控除の控除額を一律10万円引き下げ、どのような所得にでも適用される基礎控除の控除額を10万円引き上げます。

個人住民税の基礎控除額

33万円⇒43万円

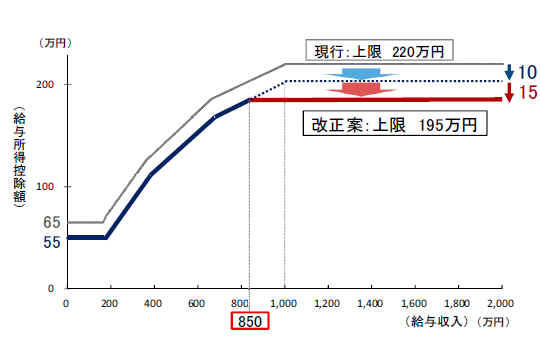

(2)給与所得控除の見直し

給与収入が850万円を超える場合の控除額を195万円に引き下げます。ただし、子育てや介護に配慮する観点から、23歳未満の扶養親族や特別障害者である扶養親族等を有する方には、負担増が生じないようにします。

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| 162.5万円以下 | 55万円 |

| 162.5万円超 180万円以下 | その収入金額×40%-10万円 |

| 180万円超 360万円以下 | その収入金額×30%+8万円 |

| 360万円超 660万円以下 | その収入金額×20%+44万円 |

| 660万円超 850万円以下 | その収入金額×10%+110万円 |

| 850万円超 | 195万円 |

所得金額調整控除

子育て世帯、介護世帯には負担増が生じないよう措置されます。

対象者

前年の給与等の収入金額が850万円を超える所得割の納税義務者で、以下に該当する方

- 年齢23歳未満の扶養親族を有する方

- 特別障害者に該当する方

- 特別障害者である同一生計配偶者・扶養親族を有する方

控除額

給与収入金額(1,000万円を超える場合は、1,000万円)から850万円を控除した金額の10%に相当する金額。

※総所得金額の計算において、給与所得の金額から控除します。

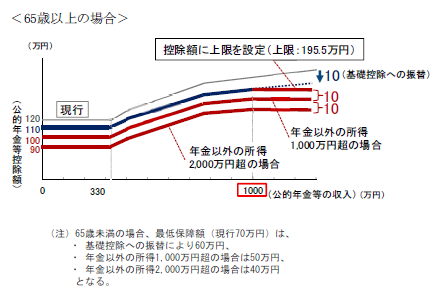

(3)公的年金等控除の見直し

公的年金等収入が1,000万円を超える場合の控除額に195万5千円の上限を設けます。また、公的年金等以外の所得金額が1,000万円超の場合は、控除額を引き下げます。

(他の所得が1,000万円超で一律10万円、2,000万円超で一律20万円の引下げ)

公的年金控除

次の定額控除の額および定率控除の額の合計額(その合計額が最低保障額に満たない場合には、最低保障額)

- 定額控除 40万円(30万円)〈20万円〉

- 定率控除 【50万円控除後の公的年金等の収入金額】

・360万円以下の部分 25%

・360万円超720万円以下の部分 15%

・720万円超950万円以下の部分 5% - 最低保障額

・65歳未満 60万円(50万円)〈40万円〉

・65歳以上 110万円(100万円)〈90万円〉

※( )内の金額は、公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下である場合であり、〈 〉内の金額は、2,000万円超である場合です。

公的年金等に係る雑所得の速算表(改正後)

| 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 60万円以下 | 0円 |

| 60万円超 130万円未満 | 収入金額-60万円 |

| 130万円以上 410万円未満 | 収入金額×0.75-27万5千円 |

| 410万円以上 770万円未満 | 収入金額×0.85-68万5千円 |

| 770万円以上 1,000万円未満 | 収入金額×0.95-145万5千円 |

| 1,000万円以上 | 収入金額-195万5千円 |

| 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 110万円以下 | 0円 |

| 110万円超 330万円未満 | 収入金額-110万円 |

| 330万円以上 410万円未満 | 収入金額×0.75-27万5千円 |

| 410万円以上 770万円未満 | 収入金額×0.85-68万5千円 |

| 770万円以上 1,000万円未満 | 収入金額×0.95-145万5千円 |

| 1,000万円以上 | 収入金額-195万5千円 |

| 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 50万円以下 | 0円 |

| 50万円超 130万円未満 | 収入金額-50万円 |

| 130万円以上 410万円未満 | 収入金額×0.75-17万5千円 |

| 410万円以上 770万円未満 | 収入金額×0.85-58万5千円 |

| 770万円以上 1,000万円未満 | 収入金額×0.95-135万5千円 |

| 1,000万円以上 | 収入金額-185万5千円 |

| 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 100万円以下 | 0円 |

| 100万円超 330万円未満 | 収入金額-100万円 |

| 330万円以上 410万円未満 | 収入金額×0.75-17万5千円 |

| 410万円以上 770万円未満 | 収入金額×0.85-58万5千円 |

| 770万円以上 1,000万円未満 | 収入金額×0.95-135万5千円 |

| 1,000万円以上 | 収入金額-185万5千円 |

| 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 40万円以下 | 0円 |

| 40万円超 130万円未満 | 収入金額-40万円 |

| 130万円以上 410万円未満 | 収入金額×0.75-7万5千円 |

| 410万円以上 770万円未満 | 収入金額×0.85-48万5千円 |

| 770万円以上 1,000万円未満 | 収入金額×0.95-125万5千円 |

| 1,000万円以上 | 収入金額-175万5千円 |

| 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|

| 90万円以下 | 0円 |

| 90万円超 330万円未満 | 収入金額-90万円 |

| 330万円以上 410万円未満 | 収入金額×0.75-7万5千円 |

| 410万円以上 770万円未満 | 収入金額×0.85-48万5千円 |

| 770万円以上 1,000万円未満 | 収入金額×0.95-125万5千円 |

| 1,000万円以上 | 収入金額-175万5千円 |

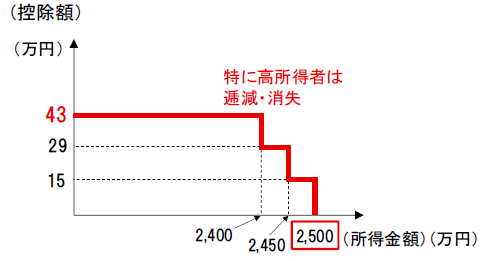

(4)基礎控除の見直し

合計所得金額が2,400万円超で控除額が逓減を開始し、2,500万円超で消失する仕組みとします。

| 合計所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超 2,450万円以下 | 29万円 |

| 2,450万円超 2,500万円以下 | 15万円 |

| 2,500万円超 | なし |

2 固定資産税

(1)土地に係る負担調整措置

平成30年度評価替えに伴い、現行の負担調整措置の仕組みを継続します(平成30年度~平成32年度(2020年度))。

商業地等の宅地(住宅用地以外の宅地)

- 負担水準が70%を超える商業地等は、当該年度の評価額の70%を課税標準額とします。

- 負担水準が60%以上70%以下の商業地等は、前年度の課税標準額を据え置きます。

- 負担水準が60%未満の商業地等は、前年度の課税標準額に当該年度の評価額の5%を加えた額を課税標準額とします。

ただし、評価額の60%を上回る場合は60%とし、20%を下回る場合は20%とします。

住宅用地

前年度の課税標準額が当該年度の評価額に住宅用地特例率を乗じて得た額(以下「本則課税標準額」という。)以下の住宅用地は、前年度の課税標準額に、本則課税標準額の5%を加えた額を課税標準額とします。

ただし、本則課税標準額を上回る場合は本則課税標準額とし、本則課税標準額の20%を下回る場合は20%とします。

農地

- 一般農地に対する負担調整措置は、現行と同様とします。

- 特定市街化区域農地については、従来どおり一般住宅用地と同様の取扱いとします。

(2)生産性革命の実現に向けた償却資産に係る課税標準の特例措置の創設[わがまち特例の創設]

中小企業の生産性革命を実現するための措置として、「生産性向上特別措置法」の制定を前提に、同法の施行の日から平成33年(2021年)3月31日までの間において取得したものに係る固定資産税について特例措置を講じます。

特例の要件

以下の要件を満たす一定の機器・装置等

- 市町村が主体的に作成した「導入促進基本計画」に適合するもの

- 労働生産性を年平均3%以上向上させるものとして認定を受けた中小事業者等の「先端設備等導入計画」に記載されたもの

- 生産、販売等の用に直接供されるもの

特例の内容

最初の3年間、課税標準をゼロ(100%免除)とします。

※適用:生産性向上特別措置法の施行の日の属する日の1月1日を賦課期日とする年度分から平成36年度(2024年度)分(最初の3年間のみ)

(3)新築住宅に係る固定資産税の減額措置の延長

昭和38年1月2日(中高層耐火住宅については昭和39年1月2日)から平成32年(2020年)3月31日までの間に新築された住宅について、最初の3年度度分(中高層耐火住宅については5年度分)、当該住宅に係る固定資産税額の2分の1に相当する額を、当該固定資産税額から減額します。〔2年延長〕

(4)長期優良住宅に係る固定資産税の減額措置の延長

長期優良住宅の普及の促進に関する法律の施行の日(平成21年6月4日)から平成32年(2020年)3月31日までの間に新築された認定長期優良住宅について、最初の5年度分(中高層耐火住宅については7年度分)、当該住宅に係る固定資産税額の2分の1に相当する額を、当該固定資産税額から減額します。〔2年延長〕

(5)耐震改修を行った住宅に係る固定資産税の減額措置の延長

昭和57年1月1日以前から所在する住宅のうち、平成18年1月1日から平成32年(2020年)3月31日までの間に耐震改修が行われた住宅について、当該耐震改修が平成25年1月1日から平成32年(2020年)3月31日までの間に完了した場合にあっては、最初の年度分(耐震改修前の住宅が通行障害既存耐震不適格建築物(※)であった場合は、最初の2年度分)、当該住宅に係る固定資産税額の2分の1に相当する額を、当該固定資産税額から減額します。〔2年延長〕

(※)地震によって倒壊した場合においてその敷地に接する道路の通行を妨げ、多数のものの円滑な避難を困難とするおそれがあるものであって、地震に対する安全性に係る建築基準法等の規定に適合しない建築物

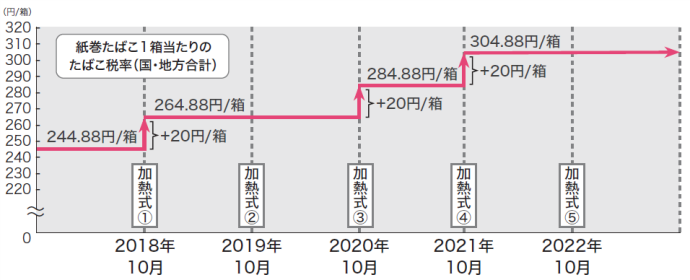

3 市たばこ税

(1)たばこ税の税率の引上げ

財政物資としてのたばこの基本的性格を鑑み、国および地方のたばこ税の税率を1本当たり3円(1箱当たり60円)引き上げます。

(※平成30年(2018年)10月1日から1本当たり1円(1箱当たり20円)ずつ3回に分けて段階的に実施します。)

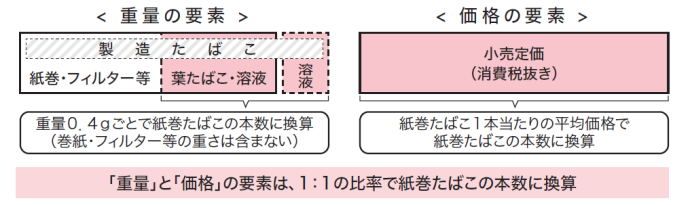

(2)加熱式たばこの課税方式の見直し

近年急速に市場が拡大している加熱式たばこについて、加熱式たばこの課税区分を新設した上で、その製品特性を踏まえた課税方式に見直します。

(※平成30年(2018年)10月1日から5回に分けて段階的に移行します。)

たばこ税の見直しスケジュール

加熱式たばこの新課税方式